Préparer votre retraite

Réservez

une consultation

Prenez rendez-vous avec Fabrice Leduc, co-fondateur et associé du cabinet.

La retraite représente une étape clé de la vie qui nécessite une préparation rigoureuse afin de garantir une stabilité financière et un niveau de vie confortable. Pourtant, la question des retraites est devenue une source majeure d’inquiétude pour les Français. Selon une étude récente, 44 % d’entre eux considèrent ce sujet comme anxiogène et 25 % souhaitent prendre leur avenir financier en main en investissant pour leur retraite.

Le système de retraite actuel, basé principalement sur la répartition, est confronté à des défis structurels majeurs. L’allongement de l’espérance de vie, la baisse progressive du taux de remplacement et l’impact de l’inflation sur le pouvoir d’achat des retraités accentuent la nécessité d’une stratégie patrimoniale efficace. Dès lors, se constituer une épargne et diversifier ses investissements apparaissent comme des solutions incontournables pour anticiper cette transition et sécuriser son avenir.

Face à ces enjeux, il est crucial d’adopter une démarche proactive et réfléchie en fonction de son profil, de ses objectifs et de son horizon de placement. Cet article vous propose un éclairage détaillé sur les risques à anticiper, les stratégies d’investissement adaptées et les solutions patrimoniales à privilégier pour préparer votre retraite financièrement avec sérénité.

Une dégradation progressive du système de retraite

Le modèle français de retraite par répartition repose sur un principe simple : les cotisations des actifs financent les pensions des retraités. Toutefois, ce système, qui a longtemps assuré un équilibre intergénérationnel, fait face à des défis majeurs. L’évolution démographique, avec l’augmentation du nombre de retraités par rapport aux actifs, met en péril sa viabilité à long terme.

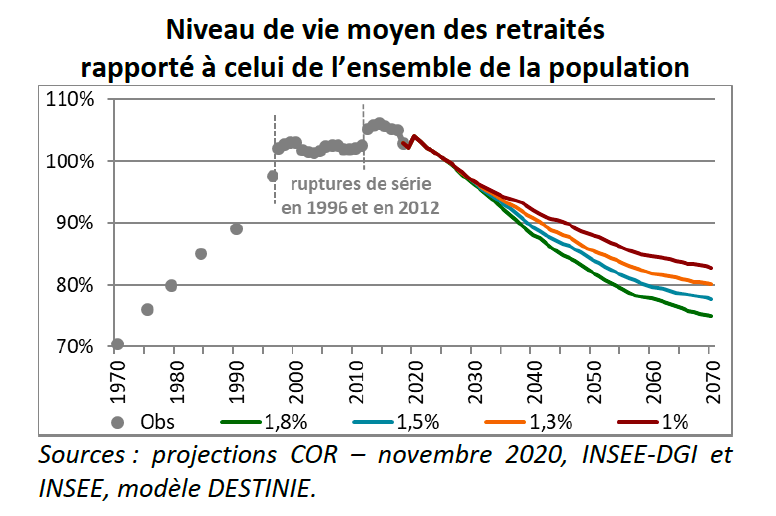

Selon les projections, le niveau de vie moyen des retraités par rapport à l’ensemble de la population devrait progressivement diminuer à long terme, atteignant entre 88 % et 92 % en 2040, puis entre 75 % et 83 % en 2070. Cette évolution le ramènerait à des niveaux comparables à ceux observés dans les années 1980 comme vous pouvez le voir sur le graphique ci-dessous.

Les projections du Conseil d’Orientation des Retraites (COR) indiquent qu’à l’horizon 2050, les pensions ne couvriront plus qu’environ 40 % des besoins financiers des retraités, contre des niveaux bien plus confortables par le passé. Cette baisse progressive du taux de remplacement entraîne une diminution du pouvoir d’achat des retraités, rendant indispensable la mise en place de solutions alternatives d’épargne et d’investissement.

Par ailleurs, les dépenses des retraités suivent une courbe particulière. Dès le départ à la retraite, elles ont tendance à augmenter en raison d’un mode de vie plus actif (voyages, loisirs, activités culturelles).

Cette phase est ensuite suivie d’une relative stabilisation, avant une hausse significative en fin de vie due aux coûts liés à la santé et à la dépendance. Ce phénomène rend d’autant plus crucial l’anticipation et l’optimisation de son patrimoine pour sécuriser l’ensemble de son parcours de vie.

Dans ce contexte, il devient primordial d’adopter une stratégie patrimoniale adaptée, capable de pallier la diminution progressive des pensions et d’assurer un niveau de vie satisfaisant tout au long de la retraite.

Les risques à anticiper pour une retraite sereine

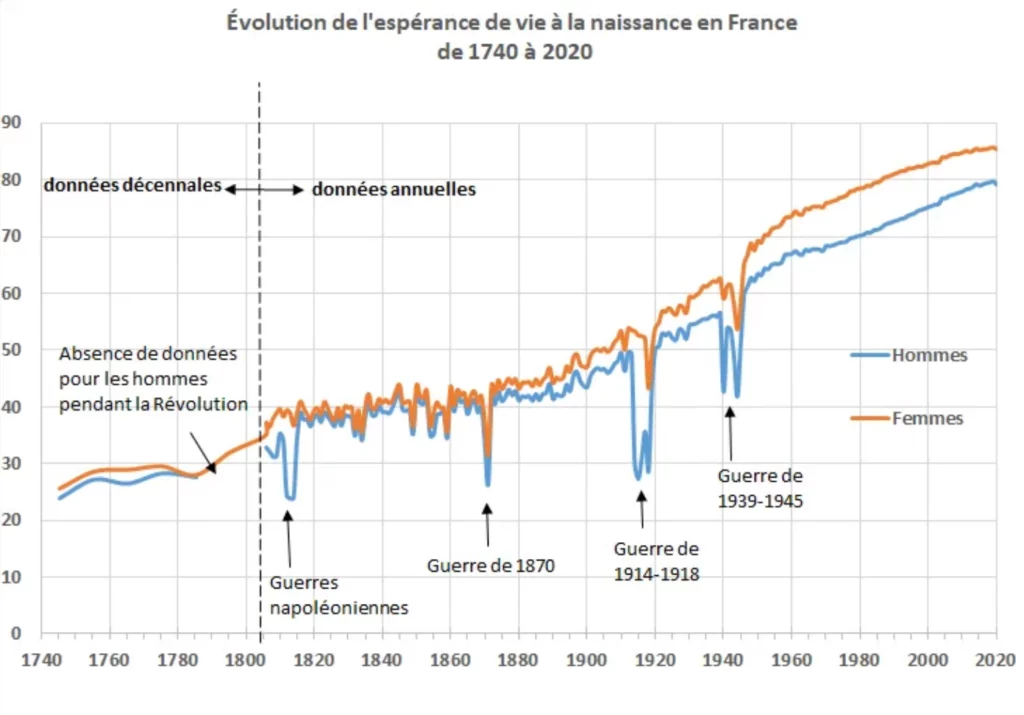

L'espérance de vie en augmentation

L’évolution de l’espérance de vie est un facteur clé à prendre en compte dans toute stratégie de préparation à la retraite. En moyenne, un individu de 51 ans peut espérer vivre jusqu’à 84 ans, tandis qu’une personne de 80 ans a une espérance de vie atteignant 90 ans. Ces chiffres, en constante progression grâce aux avancées médicales et à l’amélioration des conditions de vie, impliquent une retraite plus longue à financer.

Ainsi, l’allongement de la durée de vie oblige à anticiper des ressources financières suffisantes pour maintenir son niveau de vie sur plusieurs décennies. Il est donc essentiel de mettre en place une planification financière durable, en tenant compte de divers paramètres tels que les besoins futurs, la gestion des actifs et la transmission du patrimoine.

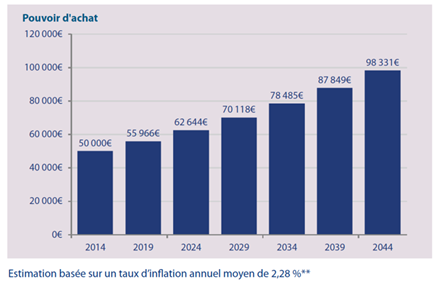

L'impact de l'inflation sur le pouvoir d'achat

L’inflation constitue une menace silencieuse pour le pouvoir d’achat des retraités. Avec une inflation annuelle moyenne de 2,28 %, une dépense actuelle de 50 000 € par an pour le train de vie quotidien représentera environ 78 000 € dans 20 ans. Cette érosion progressive du pouvoir d’achat impacte directement les retraités, d’autant plus que leurs revenus ne suivent pas nécessairement la même courbe d’augmentation.

De plus, un capital de 500 000 € non optimisé pourrait perdre près de la moitié de sa valeur réelle sur cette même période. Il est donc crucial de privilégier des placements financiers permettant de compenser les effets de l’inflation, notamment à travers des actifs générant des rendements supérieurs au taux d’inflation.

Comment définir un objectif de placement pour la retraite ?

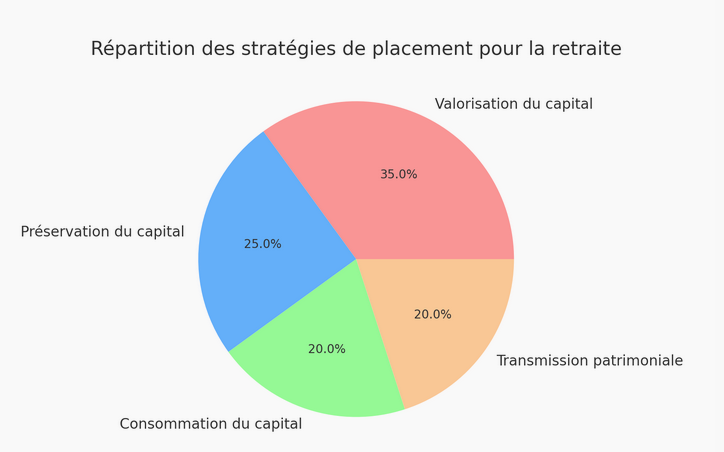

La définition d’un objectif de placement pour la retraite doit tenir compte de plusieurs facteurs clés, notamment l’horizon de placement, le niveau de risque acceptable et les objectifs patrimoniaux. Il existe plusieurs stratégies en fonction des attentes et des besoins de chacun :

- Valorisation du capital : cette approche vise à faire fructifier son épargne jusqu’à l’horizon de la retraite en investissant dans des actifs performants (actions, immobilier, fonds diversifiés). Elle est particulièrement adaptée aux personnes ayant un horizon long et une bonne tolérance au risque.

- Préservation du capital : l’objectif ici est de sécuriser son patrimoine en maintenant sa valeur réelle face à l’inflation. Cette stratégie repose sur des placements prudents tels que les obligations indexées sur l’inflation ou les fonds en euros des assurances-vie.

- Consommation totale du capital : pour ceux qui souhaitent utiliser l’ensemble de leur épargne durant la retraite, il s’agit d’organiser une liquidation progressive des actifs en veillant à optimiser les retraits pour minimiser l’impact fiscal.

- Transmission patrimoniale : cette stratégie s’adresse à ceux qui souhaitent préserver et transmettre leur patrimoine à leurs héritiers. L’assurance-vie, les donations et l’investissement immobilier sont des solutions courantes permettant d’optimiser la succession tout en bénéficiant d’avantages fiscaux.

Vous trouverez ci-dessous un exemple de répartition des différentes stratégies de placement pour la retraite.

Déterminer un objectif clair permet d’orienter ses choix d’investissement et d’adapter sa stratégie patrimoniale en fonction de son profil et de ses besoins spécifiques.

Stratégies d’investissement pour sécuriser sa retraite

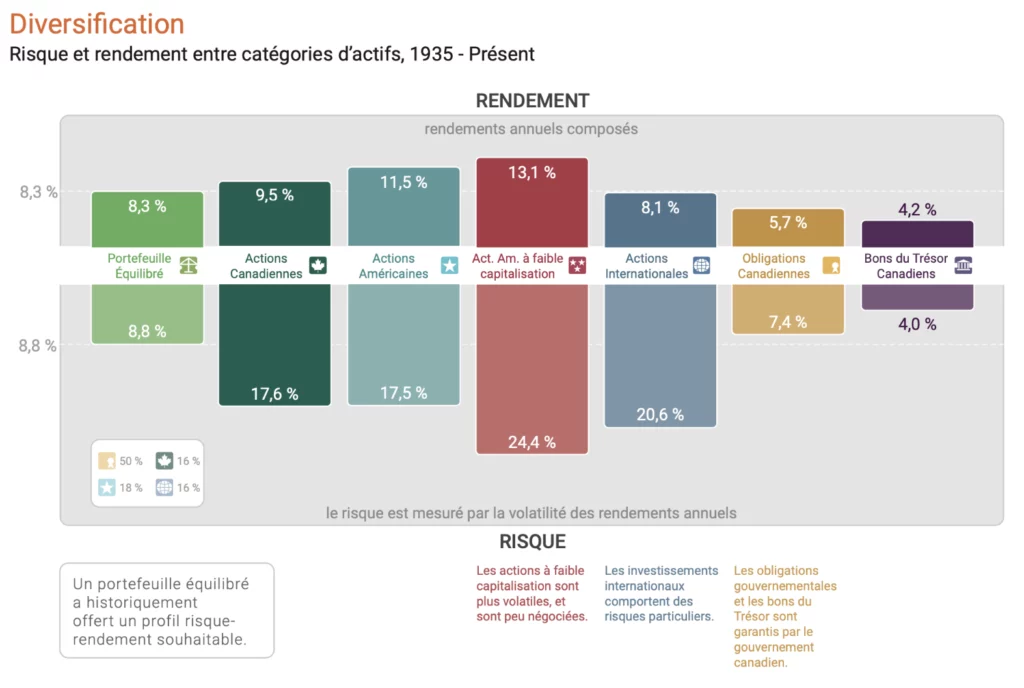

Lorsque l’on planifie sa retraite, il est essentiel de prendre en compte des stratégies d’investissement adaptées afin de garantir une sécurité financière sur le long terme. La diversification du portefeuille d’actifs se révèle être une approche clé pour répartir les risques tout en optimisant les rendements. Elle permet d’allier sécurité et performance, et ce, en intégrant des actifs de différentes natures, chacun répondant à des besoins spécifiques.

Diversifier son portefeuille d'actifs

La diversification est un principe fondamental de l’investissement, visant à limiter les risques tout en recherchant une rentabilité optimale. En répartissant ses investissements sur différents types d’actifs, un investisseur peut réduire l’impact d’une mauvaise performance dans un secteur donné.

Voici deux grandes catégories d’actifs à considérer pour une retraite sécurisée :

Les actifs de rendement : ces investissements génèrent des revenus réguliers qui peuvent compléter la pension de retraite. Parmi les plus courants, on retrouve :

- L’immobilier locatif : c’est une valeur refuge qui offre une rentabilité stable, sous forme de loyers. Elle permet de se constituer un patrimoine tout en bénéficiant de revenus passifs.

- Les obligations : elles offrent des paiements réguliers d’intérêts, ce qui en fait des instruments sûrs pour compléter les revenus à la retraite, en particulier celles à faible risque (obligations d’État ou d’entreprises réputées).

Les actifs de capitalisation : ces actifs permettent de faire fructifier son capital sur le long terme. Le but est de constituer un capital qui pourra être utilisé à des fins futures, comme la retraite, tout en bénéficiant d’une certaine rentabilité.

- Les assurances-vie : elles permettent une gestion souple du capital avec un rendement plus élevé que celui de comptes épargne classiques. Elles sont particulièrement efficaces pour un investissement à long terme, avec des avantages fiscaux à la clé après 8 ans de détention.

- Les contrats de capitalisation : ces contrats permettent également de faire fructifier un capital sur le long terme, avec des avantages fiscaux et une grande souplesse dans la gestion des versements.

Le cas de l’assurance-vie pour préparer sa retraite

L’assurance-vie est l’un des outils les plus efficaces pour optimiser la gestion de son capital à long terme. Elle présente de nombreux avantages fiscaux, en particulier après une période de détention de 8 ans, au terme de laquelle l’assuré peut bénéficier d’un abattement fiscal sur les gains lors des rachats. En cas de préparation à la retraite, elle offre donc une solution intéressante pour optimiser les rendements tout en bénéficiant d’une fiscalité avantageuse.

Avantage fiscal : après 8 ans de détention, l’assurance-vie permet à un investisseur de bénéficier d’un abattement fiscal de 4 600 € pour une personne seule (9 200 € pour un couple). Cela signifie que les gains réalisés sur le contrat ne sont pas soumis à l’impôt dans la limite de ces montants, ce qui peut permettre de récupérer une partie des rendements sans trop de pression fiscale.

Exemple de simulation : Prenons l’exemple d’un investisseur souhaitant percevoir une rente brute annuelle de 30 000 € grâce à son investissement dans une assurance-vie, avec un rendement net de 5 % par an :

- Investissement initial de 400 000 € : avec un rendement net de 5 %, cet investissement pourrait atteindre 530 000 € en 20 ans, tout en permettant des rachats faiblement fiscalisés (grâce à l’abattement fiscal après 8 ans).

- Approche dynamique avec un rendement net de 7 % : si l’investisseur choisit une stratégie plus dynamique, avec un rendement net de 7 %, il pourrait débuter avec un investissement de 150 000 €, complété par des versements mensuels de 1 000 € pendant 8 ans. Dans ce cas, le capital accumulé atteindrait environ 226 000 € après 20 ans, offrant ainsi des perspectives intéressantes pour financer la retraite.

L’assurance-vie, en combinaison avec une diversification des actifs, permet de sécuriser la retraite de manière efficace. En choisissant le bon type d’actifs et en s’appuyant sur des outils comme l’assurance-vie, il est possible de concilier sécurité et performance, tout en optimisant la fiscalité. Cette approche constitue donc une stratégie gagnante pour garantir une retraite sereine et bien financée.

Conclusion

Anticiper et structurer son patrimoine est une démarche clé pour garantir une retraite sereine et préserver son niveau de vie. La planification financière ne se limite pas à l’épargne : elle repose sur une stratégie d’investissement réfléchie, intégrant la diversification des actifs, l’optimisation fiscale et des placements adaptés à son profil et à ses objectifs.

L’assurance-vie, en particulier, joue un rôle central en offrant souplesse, rendement et avantages fiscaux, tandis que la combinaison d’actifs de rendement et de capitalisation permet d’assurer à la fois des revenus complémentaires et une croissance durable du patrimoine.

Toutefois, chaque situation étant unique, il est essentiel d’adopter une approche personnalisée. Faire appel à des experts en gestion de patrimoine permet d’ajuster ses investissements en fonction de son horizon de placement, de sa tolérance au risque et des évolutions économiques. En mettant en place une stratégie sur mesure dès aujourd’hui, il devient possible d’aborder l’avenir avec sérénité et de profiter pleinement de sa retraite.

Prenez les bonnes décisions patrimoniales

Bénéficiez d’un audit patrimonial avec un de nos conseillers.